ກະວີ:

Monica Porter

ວັນທີຂອງການສ້າງ:

17 ດົນໆ 2021

ວັນທີປັບປຸງ:

1 ເດືອນກໍລະກົດ 2024

ເນື້ອຫາ

ຕ່າງຈາກສິ່ງທີ່ຄິດທົ່ວໄປ, ຕະຫຼາດຫຸ້ນບໍ່ພຽງແຕ່ ສຳ ລັບຄົນລວຍ. ການລົງທືນແມ່ນ ໜຶ່ງ ໃນວິທີທີ່ດີທີ່ສຸດໃນການສ້າງຄວາມຮັ່ງມີແລະຊ່ວຍທ່ານໃຫ້ເປັນເອກະລາດດ້ານການເງິນ. ກົນລະຍຸດໃນການລົງທືນໃນ ຈຳ ນວນນ້ອຍໆຢ່າງຕໍ່ເນື່ອງສາມາດ ນຳ ໄປສູ່ຜົນກະທົບຂອງຫິມະ, ເຊິ່ງແມ່ນເວລາທີ່ຫິມະຕົກຂະ ໜາດ ນ້ອຍຄ່ອຍໆຈະເລີນເຕີບໂຕຕາມຂະ ໜາດ ແລະ ກຳ ລັງແຮງ, ໃນທີ່ສຸດກໍ່ຈະເຖິງລະດັບການເຕີບໂຕທີ່ກ້າວ ໜ້າ. ເພື່ອໃຫ້ປະສົບຜົນ ສຳ ເລັດດັ່ງກ່າວ, ທ່ານຕ້ອງໄດ້ ນຳ ໃຊ້ຍຸດທະສາດທີ່ ເໝາະ ສົມ, ມີຄວາມອົດທົນ, ມີລະບຽບວິໄນແລະດຸ ໝັ່ນ. ບົດແນະ ນຳ ຂ້າງລຸ່ມນີ້ຈະຊ່ວຍໃຫ້ທ່ານເລີ່ມຕົ້ນດ້ວຍການລົງທືນນ້ອຍແຕ່ສະຫຼາດ.

ຂັ້ນຕອນ

ສ່ວນທີ 1 ຂອງ 3: ກຽມຕົວກ່ອນລົງທືນ

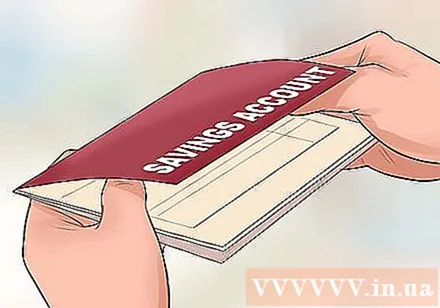

ກຳ ນົດວ່າການລົງທືນແມ່ນການເລືອກທີ່ ເໝາະ ສົມ ສຳ ລັບທ່ານຫລືບໍ່. ການລົງທືນໃນຕະຫລາດຫຸ້ນແມ່ນມີຄວາມສ່ຽງ, ແລະເງິນຂອງທ່ານອາດຈະສູນເສຍຕະຫຼອດໄປ. ກ່ອນທີ່ທ່ານຈະລົງທືນ, ຕ້ອງຮັບປະກັນວ່າທ່ານສາມາດຄອບຄຸມຄວາມຕ້ອງການດ້ານການເງິນຂັ້ນພື້ນຖານຂອງທ່ານໃນກໍລະນີທີ່ທ່ານສູນເສຍວຽກຫຼືສະຖານະການທີ່ຫຍຸ້ງຍາກ.

- ທ່ານຕ້ອງມີເງິນເດືອນ 3-6 ເດືອນໃນບັນຊີເງິນຝາກປະຢັດ. ນີ້ແມ່ນເພື່ອຮັບປະກັນວ່າຖ້າທ່ານຕ້ອງການໃຊ້ເງິນຢ່າງຮີບດ່ວນ, ທ່ານຈະບໍ່ຕ້ອງຂາຍຮຸ້ນ. ເຖິງແມ່ນວ່າຮຸ້ນທີ່ "ປອດໄພ" ຂ້ອນຂ້າງສາມາດຜັນຜວນຢ່າງໄວວາ, ແລະມີຄວາມເປັນໄປໄດ້ສະເຫມີວ່າລາຄາຫຸ້ນຈະຕົກຕໍ່າກວ່າລາຄາທີ່ທ່ານຊື້ເມື່ອ ຈຳ ເປັນຕ້ອງຂາຍ.

- ຮັບປະກັນຕອບສະ ໜອງ ຄວາມຕ້ອງການປະກັນໄພ. ກ່ອນທີ່ຈະຈັດສັນສ່ວນ ໜຶ່ງ ຂອງລາຍໄດ້ປະ ຈຳ ເດືອນຂອງທ່ານເຂົ້າໃນການລົງທືນ, ໃຫ້ແນ່ໃຈວ່າທ່ານຊື້ປະກັນໄພທີ່ ຈຳ ເປັນ ສຳ ລັບຊັບສິນແລະສຸຂະພາບຂອງທ່ານ.

- ຢ່າອີງໃສ່ເງິນການລົງທືນຂອງທ່ານເພື່ອໃຫ້ໃຊ້ເວລາຍາກ, ເພາະວ່າ ຈຳ ນວນເງິນທີ່ລົງທືນຈະ ເໜັງ ຕີງຕາມການເວລາ. ຕົວຢ່າງ: ຖ້າທ່ານໄດ້ລົງທືນເງິນຝາກປະຢັດຂອງທ່ານໃນຕະຫລາດຫຸ້ນໃນປີ 2008, ແລະທ່ານຕ້ອງລາອອກຈາກວຽກເປັນເວລາ 6 ເດືອນຍ້ອນພະຍາດ, ທ່ານອາດຈະຕ້ອງຂາຍຫຸ້ນຂອງທ່ານໃນລາຄາ 50% ຍ້ອນລາຄາໃນຕະຫລາດຫຸ້ນ ຫຼຸດລົງໃນເວລານັ້ນ. ຖ້າທ່ານມີເງິນຝາກປະຢັດແລະປະກັນໄພພຽງພໍ, ທ່ານຈະສາມາດຕອບສະ ໜອງ ຄວາມຕ້ອງການຂັ້ນພື້ນຖານຂອງທ່ານໄດ້ໂດຍບໍ່ສົນເລື່ອງຄວາມໄວຂອງຕະຫຼາດຫຼັກຊັບ.

ເລືອກປະເພດບັນຊີທີ່ຖືກຕ້ອງ. ອີງຕາມຄວາມຕ້ອງການການລົງທືນຂອງທ່ານ, ທ່ານຄວນພິຈາລະນາບັນຊີປະເພດຕ່າງໆທີ່ແຕກຕ່າງກັນ. ບັນຊີແຕ່ລະບັນຊີສະແດງເຖິງວິທີການ ສຳ ລັບທ່ານທີ່ຈະລົງທືນ.- ບັນຊີທີ່ຕ້ອງເສຍແມ່ນ ໜຶ່ງ ທີ່ລາຍໄດ້ຈາກການລົງທືນທັງ ໝົດ ຈະຖືກເກັບອາກອນ ສຳ ລັບປີທີ່ລາຍຮັບໄດ້ຮັບ. ສະນັ້ນ, ຖ້າທ່ານໄດ້ຮັບດອກເບ້ຍຫລືເງິນປັນຜົນ, ຫລືຖ້າທ່ານຂາຍຫຸ້ນເພື່ອຫາຜົນ ກຳ ໄລ, ທ່ານຈະຕ້ອງເສຍອາກອນທີ່ສອດຄ້ອງກັນ. ບັນດາກອງທຶນໃນບັນຊີນີ້ສາມາດໃຊ້ໄດ້ ສຳ ລັບທ່ານທີ່ຈະຖອນຕົວໂດຍບໍ່ມີການລົງໂທດ, ບໍ່ຄືກັບການລົງທືນໃນບັນຊີພາສີທີ່ຖືກປົດ.

- ບັນຊີເງິນ ບຳ ນານສ່ວນຕົວແບບດັ້ງເດີມ (IRAs) ຊ່ວຍໃຫ້ທ່ານສາມາດປະກອບສ່ວນການລົງທືນຂອງທ່ານດ້ວຍການຫັກພາສີ, ແຕ່ ຈຳ ກັດ ຈຳ ນວນເງິນລົງທືນຂອງທ່ານ. ບັນຊີ IRA ບໍ່ອະນຸຍາດໃຫ້ທ່ານຖອນເງິນກ່ອນອາຍຸການເກສີຍນຂອງທ່ານ (ເວັ້ນເສຍແຕ່ວ່າທ່ານຕ້ອງຈ່າຍຄ່າປັບ ໃໝ). ທ່ານຈະຕ້ອງເລີ່ມຕົ້ນການຖອນເງິນເມື່ອທ່ານອາຍຸ 70 ປີ. ການຖອນເງິນຈະຖືກເກັບພາສີ. ຜົນປະໂຫຍດຂອງບັນຊີ IRA ແມ່ນວ່າການລົງທືນທັງ ໝົດ ໃນບັນຊີສາມາດເຕີບໂຕແລະເພີ່ມຂື້ນໂດຍບໍ່ໄດ້ເສຍພາສີ. ຍົກຕົວຢ່າງ, ຖ້າທ່ານລົງທຶນ 20 ລ້ານດົງໃນຫຸ້ນແລະໄດ້ຮັບເງິນປັນຜົນ 5% (1 ລ້ານຕໍ່ປີ), 1 ລ້ານຄົນນັ້ນສາມາດໄດ້ຮັບການປະກອບຄືນ ໃໝ່ ຢ່າງສົມບູນໂດຍບໍ່ຕ້ອງເສຍອາກອນ. ນີ້ ໝາຍ ຄວາມວ່າທ່ານຈະໄດ້ຮັບ 5% ຂອງ ຈຳ ນວນເງິນ 21 ລ້ານໃນປີ ໜ້າ. ການແລກປ່ຽນແມ່ນວ່າການເຂົ້າຫາເງິນຂອງທ່ານຈະຖືກ ຈຳ ກັດຍ້ອນວ່າທ່ານຈະຖືກລົງໂທດຖ້າທ່ານຖອນເງິນໄວ.

- ບັນຊີເງິນ ບຳ ນານສ່ວນຕົວຂອງ Roth IRA ບໍ່ອະນຸຍາດໃຫ້ຖອນການລົງທືນ, ແຕ່ວ່າທ່ານສາມາດຖອນເງິນໄດ້ໂດຍບໍ່ຕ້ອງເສຍອາກອນໃນການ ບຳ ນານ. Roth IRA ບໍ່ໄດ້ຮຽກຮ້ອງໃຫ້ທ່ານຖອນເງິນຢູ່ໃນອາຍຸສະເພາະ, ສະນັ້ນມັນເປັນວິທີທີ່ດີທີ່ຈະໂອນຄວາມຮັ່ງມີໄປເປັນມໍລະດົກ.

- ສິ່ງທີ່ກ່າວມາຂ້າງເທິງນີ້ສາມາດເປັນພາຫະນະການລົງທືນທີ່ມີປະສິດຕິຜົນ. ໃຊ້ເວລາຫລາຍກວ່າໃນການຄົ້ນຄວ້າທາງເລືອກຂອງທ່ານກ່ອນທີ່ຈະຕັດສິນໃຈ.

ປະຕິບັດຍຸດທະສາດໃນການຄິດໄລ່ຄ່າໃຊ້ຈ່າຍໃນການລົງທືນຂອງທ່ານໂດຍສະເລ່ຍ. ມັນຟັງຄືວ່າສັບສົນ, ແຕ່ຄວາມເປັນຈິງຂອງກົນລະຍຸດນີ້ແມ່ນງ່າຍດາຍ - ດ້ວຍການລົງທືນໃນ ຈຳ ນວນດຽວກັນໃນແຕ່ລະເດືອນ, ລາຄາຊື້ສະເລ່ຍຂອງທ່ານຈະສະທ້ອນເຖິງລາຄາສະເລ່ຍຂອງຫຸ້ນໃນແຕ່ລະໄລຍະ. ການຄິດໄລ່ຄ່າໃຊ້ຈ່າຍໃນການລົງທືນຂອງທ່ານຈະຊ່ວຍຫຼຸດຜ່ອນຄວາມສ່ຽງຂອງທ່ານ, ຍ້ອນວ່າການລົງທືນໃນ ຈຳ ນວນ ໜ້ອຍ ໃນແຕ່ລະໄລຍະກໍ່ຈະຊ່ວຍຫຼຸດໂອກາດຂອງທ່ານລົງທືນໂດຍບັງເອີນກ່ອນທີ່ຕະຫຼາດຈະຕົກ. ນັ້ນແມ່ນເຫດຜົນຕົ້ນຕໍທີ່ທ່ານຄວນວາງແຜນການລົງທືນປະ ຈຳ ເດືອນ. ນອກຈາກນັ້ນ, ກົນລະຍຸດນີ້ຍັງສາມາດຫຼຸດຜ່ອນຄ່າໃຊ້ຈ່າຍເພາະວ່າເມື່ອຫຸ້ນຕົກລາຄາ, ການລົງທືນປະ ຈຳ ເດືອນຂອງທ່ານຈະຊ່ວຍໃຫ້ທ່ານຊື້ຫຸ້ນຫຼາຍໃນລາຄາທີ່ຕໍ່າກວ່າ.- ການລົງທືນໃນຫຸ້ນ ໝາຍ ຄວາມວ່າທ່ານຊື້ຫຸ້ນໃນລາຄາສະເພາະ. ຖ້າທ່ານລົງທືນ 10 ລ້ານດົ່ງ / ເດືອນ, ແລະຮຸ້ນທີ່ທ່ານຕ້ອງການຊື້ຄ່າໃຊ້ຈ່າຍ 100 ພັນດົ່ງ / ຫຸ້ນ, ທ່ານສາມາດຊື້ຮຸ້ນໄດ້ 100 ຮຸ້ນ.

- ໂດຍການລົງທືນ ຈຳ ນວນເງິນທີ່ມີ ກຳ ນົດໄວ້ໃນຫຸ້ນໃນແຕ່ລະເດືອນ (ຕົວຢ່າງ 10 ລ້ານດົງ), ທ່ານສາມາດຫຼຸດລາຄາຫຸ້ນທີ່ທ່ານຊື້ແລະສ້າງລາຍໄດ້ເພີ່ມຂື້ນເມື່ອລາຄາຫຸ້ນເພີ່ມຂື້ນ (ເພາະວ່າຄ່າໃຊ້ຈ່າຍຫຼຸດລົງ).

- ເຫດຜົນກໍ່ຄືເມື່ອລາຄາຫຸ້ນຕົກລົງ, ຈຳ ນວນເງິນເດືອນປະມານ 10 ລ້ານຄົນສາມາດຊື້ຫຸ້ນໄດ້ຫຼາຍ, ແລະເມື່ອລາຄາເພີ່ມຂື້ນ, 10 ລ້ານຄົນກໍ່ຈະຊື້ ໜ້ອຍ ລົງ. ຜົນສຸດທ້າຍແມ່ນລາຄາຊື້ສະເລ່ຍຈະຫຼຸດລົງຕາມການເວລາ.

- ມັນເປັນສິ່ງສໍາຄັນທີ່ຄວນສັງເກດວ່າກົງກັນຂ້າມຍັງເປັນໄປໄດ້ - ຖ້າລາຄາຫຸ້ນສືບຕໍ່ເພີ່ມຂື້ນ, ປະລິມານການລົງທືນໃນແຕ່ລະໄລຍະກໍ່ຈະຊື້ຫຸ້ນ ໜ້ອຍ ລົງແລະລາຄາຊື້ສະເລ່ຍກໍ່ຈະເພີ່ມຂື້ນຕາມນັ້ນ. ທີ່ໃຊ້ເວລາ. ເຖິງຢ່າງໃດກໍ່ຕາມ, ຫຼັກຊັບຂອງທ່ານຈະເພີ່ມຂື້ນໃນລາຄາ, ສະນັ້ນທ່ານກໍ່ຍັງຈະໄດ້ ກຳ ໄລຢູ່. ສິ່ງ ສຳ ຄັນແມ່ນເອົາວິທີການລົງທືນຢ່າງຈິງຈັງເປັນແຕ່ລະໄລຍະ, ບໍ່ວ່າຈະເປັນການຂຶ້ນລາຄາຫລືຫຼຸດລົງ, ແລະຫລີກລ້ຽງ“ ການຄາດຄະເນຂອງຕະຫຼາດ”.

- ຫຼັງຈາກຕະຫຼາດຫຸ້ນຕົກລາຄາ, ແລະກ່ອນທີ່ມັນຈະຟື້ນຕົວ (ອັດຕາການຟື້ນຕົວຊ້າກ່ວາທີ່ຫຼຸດລົງ), ໃຫ້ພິຈາລະນາເພີ່ມການລົງທືນ ບຳ ນານຂອງທ່ານສອງສາມເປີເຊັນ ວິທີນີ້ທ່ານຈະໄດ້ຮັບປະໂຫຍດຈາກເວລາລາຄາຫຸ້ນຕໍ່າແລະບໍ່ເຮັດຫຍັງເລີຍນອກຈາກຢຸດການລົງທືນອີກສອງສາມປີຕໍ່ ໜ້າ.

- ການລົງທືນໃນປະລິມານ ໜ້ອຍ ໃນແຕ່ລະໄລຍະກໍ່ເຮັດໃຫ້ແນ່ໃຈວ່າທ່ານຈະບໍ່ລົງທືນເງິນກ້ອນໃຫຍ່ກ່ອນທີ່ຕະຫຼາດຈະລົ້ມລົງ, ສະນັ້ນຄວາມສ່ຽງຈະຫຼຸດລົງ.

ຮຽນຮູ້ກ່ຽວກັບການຍັບຍັ້ງຄືນ ໃໝ່. ການລົງທຶນ ໃໝ່ ແມ່ນແນວຄິດພື້ນຖານໃນການລົງທືນ, ເວົ້າກ່ຽວກັບຫຼັກຊັບ (ຫລືຊັບສິນໃດໆ) ທີ່ສ້າງລາຍໄດ້ໂດຍອີງໃສ່ລາຍໄດ້ທີ່ໄດ້ຮັບການສ້າງ ໃໝ່.- ຕົວຢ່າງຕໍ່ໄປນີ້ຈະອະທິບາຍແນວຄິດນີ້. ໃຫ້ເວົ້າວ່າທ່ານລົງທຶນ 20 ລ້ານດົງໃນຫຸ້ນໃນແຕ່ລະປີ, ແລະຮຸ້ນເຫຼົ່ານັ້ນຈະໃຫ້ເງິນປັນຜົນ 5% ຕໍ່ປີ. ໃນຕອນທ້າຍຂອງປີ ທຳ ອິດທ່ານຈະມີ 21 ລ້ານ. ໃນປີທີ 2, ຮຸ້ນດັ່ງກ່າວກໍ່ສ້າງເງິນປັນຜົນ 5% ແຕ່ດຽວນີ້ 5% ຖືກຄິດໄລ່ຕາມ ຈຳ ນວນເງິນ 21 ລ້ານ. ດ້ວຍເຫດນັ້ນ, ທ່ານຈະໄດ້ຮັບເງິນປັນຜົນ 1,050,000 ດົ່ງ, ເຊິ່ງເພີ່ມຂຶ້ນ 50 ພັນກວ່າປີ ທຳ ອິດ.

- ເມື່ອເວລາຜ່ານໄປຕົວເລກນີ້ຈະເພີ່ມຂື້ນຢ່າງຫຼວງຫຼາຍ. ທ່ານພຽງແຕ່ຕ້ອງການໃສ່ 20 ລ້ານໃນບັນຊີເງິນປັນຜົນ 5%, ຫຼັງຈາກນັ້ນ 40 ປີທ່ານຈະໄດ້ຮັບຫຼາຍກ່ວາ 140 ລ້ານ. ຖ້າທ່ານປະກອບສ່ວນ 20 ລ້ານກວ່າຄົນຕໍ່ປີ, ນີ້ຈະເປັນ 2 ຕື້ 660 ລ້ານຫລັງ 40 ປີ. ຖ້າທ່ານເລີ່ມປະກອບສ່ວນ 10 ລ້ານຕໍ່ເດືອນເປັນເວລາ 2 ປີແລ້ວ ຈຳ ນວນເງິນທີ່ທ່ານຈະສ້າງໄວ້ 16 ຕື້ຫຼັງ 40 ປີ.

- ຈົ່ງຈື່ໄວ້ວ່ານີ້ແມ່ນພຽງແຕ່ຕົວຢ່າງ, ພວກເຮົາ ກຳ ລັງສົມມຸດວ່າມູນຄ່າຫຸ້ນແລະເງິນປັນຜົນບໍ່ປ່ຽນແປງ. ໃນຄວາມເປັນຈິງ, ລາຄາຫຸ້ນສາມາດເພີ່ມຂື້ນຫລືຫຼຸດລົງ, ແລະລາຍໄດ້ຂອງທ່ານສາມາດເພີ່ມຂື້ນຢ່າງຫຼວງຫຼາຍຫຼື ໜ້ອຍ ພາຍຫຼັງ 40 ປີ.

ພາກທີ 2 ຂອງ 3: ເລືອກການລົງທືນທີ່ດີ

ຫຼີກລ້ຽງການສຸມໃສ່ພຽງແຕ່ສອງສາມຮຸ້ນເທົ່ານັ້ນ. ແນວຄວາມຄິດທີ່ຈະບໍ່ເອົາໄຂ່ທັງ ໝົດ ຂອງທ່ານໃສ່ໃນກະຕ່າ ໜຶ່ງ ແມ່ນມີຄວາມ ສຳ ຄັນຫຼາຍໃນການລົງທືນ. ໃນເບື້ອງຕົ້ນ, ທ່ານຄວນສຸມໃສ່ການຫລາກຫລາຍການລົງທືນຂອງທ່ານ, ນັ້ນແມ່ນການລົງທືນເງິນໃນຫລາຍໆຮຸ້ນທີ່ແຕກຕ່າງກັນ.

- ຖ້າທ່ານຊື້ສະຕັອກປະເພດດຽວ, ທ່ານສ່ຽງຄວາມສ່ຽງຂອງລາຄາຫຸ້ນຫຼຸດລົງຢ່າງໄວວາ. ຖ້າທ່ານຊື້ຮຸ້ນຂອງອຸດສາຫະ ກຳ ທີ່ແຕກຕ່າງກັນ, ຄວາມສ່ຽງຈະຫຼຸດລົງ.

- ຕົວຢ່າງ: ຖ້າລາຄານ້ ຳ ມັນຫຼຸດລົງແລະຫຼັກຊັບຂອງນ້ ຳ ມັນຫຼຸດລົງ 20%, ຮຸ້ນຂາຍຍ່ອຍຂອງທ່ານອາດຈະຂຶ້ນລາຄາເພາະວ່າລູກຄ້າຈະໃຊ້ຈ່າຍເງີນນ້ ຳ ມັນຫຼາຍຂື້ນເມື່ອລາຄາສິນຄ້າຫຼຸດລົງ. ຮຸ້ນເຕັກໂນໂລຢີຂໍ້ມູນຂ່າວສານອາດຈະເຮັດໃຫ້ລາຄາບໍ່ປ່ຽນແປງ. ຜົນສຸດທ້າຍແມ່ນການລົງທືນທີ່ມີຜົນກະທົບທາງລົບ ໜ້ອຍ.

- ວິທີ ໜຶ່ງ ທີ່ດີໃນການສ້າງຄວາມຫຼາກຫຼາຍແມ່ນໂດຍການລົງທຶນໃສ່ຜະລິດຕະພັນທີ່ສາມາດຕອບສະ ໜອງ ຄວາມຕ້ອງການຂອງຄວາມຫຼາກຫຼາຍຂອງການລົງທືນ. ຕົວຢ່າງແມ່ນກອງທຶນເຊິ່ງກັນແລະກັນຫຼືກອງທຶນແລກປ່ຽນຫຼັກຊັບ (ETFs). ຍ້ອນທ່າແຮງຂອງເຂົາເຈົ້າໃນການເຮັດໃຫ້ມີຄວາມຫຼາກຫຼາຍໃນທັນທີ, ເງິນທຶນເຫຼົ່ານີ້ແມ່ນທາງເລືອກທີ່ດີ ສຳ ລັບນັກລົງທຶນ ໃໝ່.

ສຳ ຫຼວດຕົວເລືອກການລົງທືນ. ມີຫລາຍທາງເລືອກໃນການລົງທືນທີ່ແຕກຕ່າງກັນໃຫ້ທ່ານເລືອກ. ເຖິງຢ່າງໃດກໍ່ຕາມ, ເນື່ອງຈາກບົດຂຽນນີ້ເນັ້ນ ໜັກ ໃສ່ຮຸ້ນ, ມີສາມວິທີພື້ນຖານ ສຳ ລັບທ່ານທີ່ຈະເຂົ້າຫາຕະຫຼາດຫຸ້ນ.

- ພິຈາລະນາລົງທືນໃນການແລກປ່ຽນຫຸ້ນຂອງ ETF. ການແລກປ່ຽນຫຼັກຊັບແມ່ນການລົງທືນຂອງຫຸ້ນແລະ / ຫຼືພັນທະບັດເພື່ອໃຫ້ບັນລຸເປົ້າ ໝາຍ ຈຳ ນວນ ໜຶ່ງ. ໂດຍປົກກະຕິແລ້ວເປົ້າ ໝາຍ ນີ້ຈະເປັນແບບຢ່າງຂອງການວັດແທກຂະ ໜາດ ໃຫຍ່ (ເຊັ່ນ: S&P 500 ຫຼື NASDAQ). ຖ້າທ່ານລົງທຶນໃນບໍລິສັດ ETF ທີ່ ຈຳ ລອງດັດຊະນີ S&P 500, ທ່ານ ກຳ ລັງຊື້ຫຸ້ນ 500 ບໍລິສັດ, ສະນັ້ນຄວາມຫຼາກຫຼາຍຈຶ່ງໃຫຍ່ຫຼວງ. ໜຶ່ງ ໃນຜົນປະໂຫຍດຂອງ ETF ແມ່ນຄ່າ ທຳ ນຽມການລົງທືນຕໍ່າຂອງມັນ. ການຄຸ້ມຄອງເງິນທຶນເຫຼົ່ານີ້ແມ່ນງ່າຍດາຍຫຼາຍ, ສະນັ້ນລູກຄ້າບໍ່ ຈຳ ເປັນຕ້ອງຈ່າຍຄ່າບໍລິການຫຼາຍ.

- ພິຈາລະນາລົງທຶນໃສ່ກອງທຶນເຊິ່ງກັນແລະກັນທີ່ຄຸ້ມຄອງຢ່າງຈິງຈັງ. ກອງທຶນເຊິ່ງກັນແລະກັນທີ່ຄຸ້ມຄອງຢ່າງຈິງຈັງໃຊ້ເງິນຂອງນັກລົງທືນຫຼາຍເພື່ອຊື້ກຸ່ມຫຸ້ນຫລືພັນທະບັດ, ອີງຕາມຍຸດທະສາດຫຼືເປົ້າ ໝາຍ ໃດ ໜຶ່ງ. ໜຶ່ງ ໃນຜົນປະໂຫຍດຂອງກອງທຶນເຊິ່ງກັນແລະກັນແມ່ນການລົງທືນດ້ານວິຊາຊີບ. ເງິນທຶນເຫຼົ່ານີ້ແມ່ນໄດ້ຮັບການຄວບຄຸມໂດຍນັກລົງທືນມືອາຊີບທີ່ລົງທືນເງິນຂອງພວກເຂົາໃນຫລາຍໆດ້ານແລະຈະຕອບສະ ໜອງ ຕໍ່ການປ່ຽນແປງຂອງຕະຫລາດ (ດັ່ງທີ່ໄດ້ກ່າວໄວ້ຂ້າງເທິງ) ນີ້ແມ່ນຄວາມແຕກຕ່າງຕົ້ນຕໍລະຫວ່າງກອງທຶນເຊິ່ງກັນແລະກັນແລະ ETF - ກອງທຶນເຊິ່ງກັນແລະກັນມີຜູ້ຈັດການຢ່າງຫ້າວຫັນເລືອກຮຸ້ນເພື່ອຊື້ຕາມຍຸດທະສາດ, ໃນຂະນະທີ່ ETFs ພຽງແຕ່ເຮັດຕາມດັດສະນີ. ຈຸດອ່ອນ ໜຶ່ງ ແມ່ນຄ່າໃຊ້ຈ່າຍໃນການເຂົ້າຮ່ວມກອງທຶນເຊິ່ງກັນແລະກັນແມ່ນສູງກ່ວາ ETF, ຍ້ອນວ່າທ່ານຕ້ອງຈ່າຍຄ່າໃຊ້ຈ່າຍພິເສດ ສຳ ລັບການບໍລິຫານຈັດການຢ່າງຫ້າວຫັນ.

- ພິຈາລະນາລົງທືນໃນຮຸ້ນສ່ວນບຸກຄົນ. ຖ້າທ່ານມີເວລາ, ຄວາມຮູ້ແລະຮັກໃນການຄົ້ນຄ້ວາຮຸ້ນ, ຮຸ້ນສ່ວນບຸກຄົນສາມາດສ້າງ ກຳ ໄລໃຫຍ່. ຈົ່ງຈື່ໄວ້ວ່າບໍ່ຄືກັບກອງທຶນເຊິ່ງກັນແລະກັນຫຼື ETFs ທີ່ມີຄວາມຫຼາກຫຼາຍສູງ, ການລົງທືນຂອງຜູ້ຖືຫຸ້ນສ່ວນບຸກຄົນແມ່ນມີຄວາມຫຼາກຫຼາຍແລະມີຄວາມສ່ຽງ ໜ້ອຍ. ເພື່ອຫຼຸດຜ່ອນຄວາມສ່ຽງດັ່ງກ່າວ, ທ່ານຄວນຫລີກລ້ຽງການລົງທືນຫຼາຍກວ່າ 20% ຂອງຫຼັກຊັບຂອງທ່ານໃນຫຸ້ນ. ສິ່ງນີ້ສ່ວນ ໜຶ່ງ ຈະເຮັດໃຫ້ມີຄວາມຫຼາກຫຼາຍຄືກັນກັບກອງທຶນເຊິ່ງກັນແລະກັນຫຼື ETF.

ຊອກຫານາຍ ໜ້າ ຫລືບໍລິສັດກອງທຶນເຊິ່ງກັນແລະກັນເຊິ່ງສາມາດຕອບສະ ໜອງ ຄວາມຕ້ອງການຂອງທ່ານ. ໃຊ້ບໍລິສັດນາຍ ໜ້າ ຫລືກອງທຶນເຊິ່ງກັນແລະກັນເພື່ອເຮັດ ໜ້າ ທີ່ແທນທ່ານ. ທ່ານ ຈຳ ເປັນຕ້ອງສຸມໃສ່ທັງຄ່າໃຊ້ຈ່າຍແລະຄຸນຄ່າຂອງການບໍລິການທີ່ພວກເຂົາໃຫ້.

- ຕົວຢ່າງ, ມີຫລາຍປະເພດບັນຊີທີ່ເຮັດໃຫ້ທ່ານສາມາດຝາກເງິນແລະສັ່ງຊື້ດ້ວຍຄ່າ ທຳ ນຽມທີ່ຕໍ່າຫຼາຍ. ນີ້ແມ່ນ ເໝາະ ສຳ ລັບຜູ້ທີ່ຮູ້ວິທີການລົງທືນ.

- ຖ້າທ່ານຕ້ອງການ ຄຳ ແນະ ນຳ ດ້ານການລົງທືນຢ່າງເລິກເຊິ່ງ, ທ່ານຄວນເລືອກບໍລິສັດທີ່ມີຄະນະ ກຳ ມະການສູງເພື່ອຮັບບໍລິການລູກຄ້າທີ່ມີຄຸນນະພາບສູງ.

- ດ້ວຍນາຍ ໜ້າ ການລົງທືນທີ່ມີ ຈຳ ນວນຫລວງຫລາຍໃນມື້ນີ້, ທ່ານຈະໄດ້ພົບກັບສະຖານທີ່ທີ່ມີຄ່ານາຍ ໜ້າ ຕໍ່າ, ແຕ່ຍັງຕອບສະ ໜອງ ຄວາມຕ້ອງການດ້ານການບໍລິການຂອງທ່ານ.

- ນາຍຫນ້າແຕ່ລະຄົນມີນະໂຍບາຍລາຄາທີ່ແຕກຕ່າງກັນ. ໃຫ້ເອົາໃຈໃສ່ກັບລາຍລະອຽດຂອງຜະລິດຕະພັນທີ່ທ່ານວາງແຜນທີ່ຈະ ນຳ ໃຊ້ເປັນປະ ຈຳ.

ເປີດບັນຊີ. ທ່ານຕື່ມແບບຟອມຂໍ້ມູນສ່ວນຕົວເພື່ອໃຊ້ໃນເວລາທີ່ທ່ານຕ້ອງການສັ່ງຊື້ແລະຈ່າຍຄ່າພາສີ. ນອກຈາກນັ້ນ, ທ່ານຈະໂອນເງິນເຂົ້າບັນຊີທີ່ໃຊ້ໃນການລົງທືນຄັ້ງ ທຳ ອິດ. ໂຄສະນາ

ພາກທີ 3 ຂອງ 3: ສຸມໃສ່ອະນາຄົດ

ມີຄວາມອົດທົນ. ອຸປະສັກທີ່ໃຫຍ່ທີ່ສຸດທີ່ກີດຂວາງນັກລົງທືນຈາກການເບິ່ງເຫັນອິດທິພົນທີ່ເຂັ້ມແຂງຂອງປະກົດການການກັບຄືນມາຂ້າງເທິງນັ້ນແມ່ນຄວາມບໍ່ອົດທົນ. ມັນເປັນການຍາກແທ້ໆ ສຳ ລັບຄົນທີ່ຈະນັ່ງຢູ່ທີ່ນັ້ນເບິ່ງການດຸ່ນດ່ຽງຂອງເຂົາເຕີບໂຕຊ້າໆ, ແລະບາງຄັ້ງກໍ່ເສຍເງິນໃນໄລຍະສັ້ນ.

- ພະຍາຍາມເຕືອນຕົນເອງວ່າທ່ານມັກຫຼີ້ນເກມຍາວ. ທ່ານບໍ່ຄວນເຫັນຄວາມລົ້ມເຫລວທີ່ຈະສ້າງຜົນ ກຳ ໄລໄລຍະສັ້ນໃຫຍ່ເປັນສັນຍານຂອງຄວາມລົ້ມເຫລວ. ຕົວຢ່າງ: ຖ້າທ່ານຊື້ຫຸ້ນ, ທ່ານຄວນຈະຮູ້ວ່າລາຄາຂອງມັນຈະ ເໜັງ ຕີງຈົນເຮັດໃຫ້ ກຳ ໄລຫຼືຂາດທຶນ. ປົກກະຕິແລ້ວ, ຫຸ້ນຕົກກ່ອນທີ່ພວກມັນຈະເພີ່ມຂື້ນ. ຈົ່ງ ຈຳ ໄວ້ວ່າທ່ານເປັນເຈົ້າຂອງສ່ວນ ໜຶ່ງ ຂອງທຸລະກິດ, ແລະທ່ານກໍ່ບໍ່ຄວນເສີຍເມີຍຖ້າລາຄານ້ ຳ ມັນເຊື້ອໄຟທີ່ທ່ານເປັນເຈົ້າຂອງຕົກເປັນເວລາ ໜຶ່ງ ອາທິດຫລືເດືອນ, ແລະຢ່າທໍ້ຖອຍໃຈຖ້າລາຄາຫຸ້ນຂອງທ່ານ ເໜັງ ຕີງ. ສຸມໃສ່ການຕິດຕາມຜົນ ກຳ ໄລຂອງບໍລິສັດໃນແຕ່ລະໄລຍະເພື່ອປະເມີນຜົນ ສຳ ເລັດຫຼືຄວາມລົ້ມເຫຼວຂອງພວກເຂົາ, ແລະລາຄາຫຸ້ນກໍ່ຈະພັດທະນາຕາມນັ້ນ.

ຮັກສາຈັງຫວະ. ສຸມໃສ່ຈັງຫວະການລົງທືນຂອງທ່ານ. ປະຕິບັດຕາມ ຈຳ ນວນແລະຄວາມຖີ່ຂອງການລົງທືນທີ່ທ່ານໄດ້ລະບຸໄວ້ກ່ອນ ໜ້າ ນີ້, ແລະປ່ອຍໃຫ້ ຈຳ ນວນການລົງທືນເພີ່ມຂື້ນເທື່ອລະກ້າວ.

- ທ່ານຄວນໃຊ້ປະໂຫຍດຈາກເວລາຂອງການຫຼຸດລາຄາ! ຄ່າໃຊ້ຈ່າຍຂອງກົນລະຍຸດການລົງທືນແມ່ນຖືກຕ້ອງແລະຖືກ ນຳ ໃຊ້ເພື່ອສ້າງຄວາມຮັ່ງມີໃນໄລຍະຍາວ. ຍິ່ງໄປກວ່ານັ້ນ, ລາຄາຫຸ້ນຖືກກວ່າໃນມື້ນີ້, ໂອກາດທີ່ລາຄາຂອງມັນຈະສູງຂື້ນໃນມື້ອື່ນ.

ຕິດຕາມແລະເບິ່ງອະນາຄົດ. ໃນວັນແລະອາຍຸນີ້, ດ້ວຍເຕັກໂນໂລຢີທີ່ສາມາດສົ່ງຂໍ້ມູນໃຫ້ທ່ານໄດ້ທັນທີ, ມັນອາດຈະເປັນເລື່ອງຍາກທີ່ຈະເບິ່ງອະນາຄົດໃນຫລາຍປີຕໍ່ມາໃນຂະນະທີ່ຕິດຕາມການດຸ່ນດ່ຽງການລົງທືນຂອງທ່ານຢ່າງຕໍ່ເນື່ອງ. ເຖິງຢ່າງໃດກໍ່ຕາມ, ຜູ້ທີ່ສາມາດເຮັດສິ່ງນີ້ໄດ້, ໝາກ ບານຫິມະຂອງພວກເຂົາຈະຄ່ອຍໆເພີ່ມຂື້ນທັງຂະ ໜາດ ແລະຄວາມໄວ, ຈົນກວ່າມັນຈະຊ່ວຍໃຫ້ພວກເຂົາບັນລຸເປົ້າ ໝາຍ ການເງິນຂອງພວກເຂົາ.

ໄປຕາມເສັ້ນທາງທີ່ເລືອກ. ອຸປະສັກທີ່ ສຳ ຄັນອັນດັບສອງໃນການບັນລຸຜົນກະທົບຄືນ ໃໝ່ ແມ່ນຄວາມປາຖະ ໜາ ຂອງນັກລົງທືນໃນການປ່ຽນແປງກົນລະຍຸດ, ເມື່ອພວກເຂົາຊອກຫາຜົນຕອບແທນໂດຍທັນທີໂດຍການລົງທຶນໃສ່ຮຸ້ນ ໃໝ່ ທີ່ມີລາຄາສູງ, ຫຼືຂາຍຫຸ້ນ. ພຽງແຕ່ຫຼຸດລົງລາຄາ.ນັ້ນແມ່ນກົງກັນຂ້າມກັບສິ່ງທີ່ນັກລົງທືນປະສົບຜົນ ສຳ ເລັດ.

- ເວົ້າອີກຢ່າງ ໜຶ່ງ, ຢ່າສະແຫວງຫາຜົນ ກຳ ໄລ. ການລົງທືນທີ່ມີ ກຳ ໄລສູງສາມາດຫັນຫົວໄດ້ໄວແລະກໍ່ໃຫ້ເກີດການສູນເສຍ. "ການໄລ່ເອົາ ກຳ ໄລ" ມັກຈະ ນຳ ໄປສູ່ໄພພິບັດ. ປະຕິບັດຕາມກົນລະຍຸດເດີມຢ່າງອົດທົນ, ຖ້າທ່ານໄດ້ພິຈາລະນາ.

- ບໍ່ປ່ຽນແປງຈຸດຢືນຂອງລາວແລະບໍ່ຊື້ແລະຂາຍຫຸ້ນເລື້ອຍໆ. ປະຫວັດສາດສະແດງໃຫ້ເຫັນວ່າການຂາຍຫຸ້ນໃນລາຄາທີ່ສູງທີ່ສຸດສີ່ຫລືຫ້າຄັ້ງຕໍ່ປີສາມາດເປັນກຸນແຈ ສຳ ລັບ ກຳ ໄລຫລືຂາດທຶນ. ທ່ານຈະບໍ່ຮູ້ມື້ນັ້ນຈົນກວ່າພວກເຂົາຈະສິ້ນສຸດລົງ.

- ຫລີກລ້ຽງການຄາດຄະເນຂອງຕະຫຼາດ. ຍົກຕົວຢ່າງ, ທ່ານອາດຈະຕ້ອງການຂາຍໃນເວລາທີ່ທ່ານຮູ້ສຶກວ່າຕະຫຼາດອາດຈະຕົກລົງ, ຫຼືຫລີກລ້ຽງການລົງທືນຫຼາຍເພາະທ່ານຮູ້ສຶກວ່າເສດຖະກິດ ກຳ ລັງຕົກຢູ່ໃນສະພາວະຖົດຖອຍ. ການຄົ້ນຄ້ວາພິສູດໃຫ້ເຫັນວ່າວິທີການທີ່ມີປະສິດຕິຜົນສູງສຸດແມ່ນການລົງທືນໃນຈັງຫວະທີ່ ໝັ້ນ ຄົງແລະ ນຳ ໃຊ້ຍຸດທະສາດທີ່ກ່າວມາຂ້າງເທິງກ່ຽວກັບຄ່າເສລີ່ຍຂອງຄ່າໃຊ້ຈ່າຍໃນການລົງທືນ.

- ການຄົ້ນຄ້ວາສະແດງໃຫ້ເຫັນວ່າຄົນທີ່ພຽງແຕ່ຮັບຮອງເອົາຍຸດທະສາດໃນການຄິດໄລ່ຄ່າໃຊ້ຈ່າຍໃນການລົງທືນໂດຍສະເລ່ຍແລະຍອມຮັບການລົງທືນທີ່ ໝັ້ນ ຄົງໄດ້ຮັບຜົນດີຫຼາຍກ່ວາຜູ້ທີ່ພະຍາຍາມຄາດຄະເນຕະຫລາດ, ລົງທືນເງິນກ້ອນໃຫຍ່ໃນຫົວຂອງພວກເຂົາ. ຕໍ່ປີຫຼືຫລີກລ້ຽງການຊື້ຫຸ້ນ. ເຫດຜົນກໍ່ຍ້ອນວ່າມັນຕ້ອງໃຊ້ເວລາຫຼາຍກວ່າ ໜຶ່ງ ທົດສະວັດເພື່ອຮຽນຮູ້ຄວາມສ່ຽງຂອງການລົງທືນທີ່ເທົ່າທຽມກັນ, ຄືກັບຄວາມຮູ້ສຶກຂອງນັກລົງທືນເມື່ອຕະຫຼາດປ່ຽນແປງ, ຂໍ້ມູນຈະຖືກເວົ້າເກີນໄປ, ກຸ່ມຄົນຖືກຈ່າຍໃຫ້ ການຂາຍຫຸ້ນແລະການປອມແປງຂໍ້ມູນເພື່ອສ້າງມູມມອງສີບົວແມ່ນແທ້ໆພຽງແຕ່ການສໍ້ໂກງ. ນາຍ ໜ້າ ຫຼາຍຄົນຈະບໍ່ບອກທ່ານວ່າ 99,9999% ຂອງບໍລິສັດຈະລົ້ມລະລາຍຕາມການເວລາ, ສະນັ້ນກອງທຶນເຊິ່ງກັນແລະກັນແລະຄ່າໃຊ້ຈ່າຍຕົ້ນທຶນການລົງທືນຈະຊ່ວຍໃຫ້ທ່ານຫລີກລ້ຽງບໍລິສັດການຄ້າທັງ ໝົດ. ຄ່າໃຊ້ຈ່າຍໂດຍບໍ່ມີການຮຽນຮູ້ຫຼືປະສົບການສູນເສຍ.

ຄຳ ແນະ ນຳ

- ຊອກຫາການສະ ໜັບ ສະ ໜູນ ແຕ່ຫົວທີ. ຂໍ ຄຳ ແນະ ນຳ ຈາກຊ່ຽວຊານຫລືເພື່ອນຫລືຍາດພີ່ນ້ອງຜູ້ທີ່ມີປະສົບການດ້ານການເງິນ. ຢ່າພູມໃຈທີ່ເຈົ້າບໍ່ກ້າຍອມຮັບວ່າເຈົ້າບໍ່ຮູ້ຫຍັງເລີຍ. ມີຫລາຍໆຄົນທີ່ຢາກຊ່ວຍທ່ານໃນການຫລີກລ້ຽງການເຮັດຜິດໃນຕອນ ທຳ ອິດ.

- ຕິດຕາມການລົງທືນເພື່ອຈຸດປະສົງດ້ານພາສີແລະງົບປະມານ. ການຮັກສາບັນທຶກດ້ວຍເນື້ອຫາທີ່ຈະແຈ້ງຈະ ນຳ ເອົາຂໍ້ໄດ້ປຽບຫຼາຍຢ່າງມາໃຫ້ທ່ານໃນພາຍຫຼັງ.

- ຫລີກລ້ຽງການລໍ້ລວງຂອງການລົງທືນທີ່ວ່ອງໄວແຕ່ມີຄວາມສ່ຽງ, ໂດຍສະເພາະໃນໄລຍະເລີ່ມຕົ້ນຂອງການລົງທືນເມື່ອທ່ານສາມາດສູນເສຍທຸກຢ່າງຍ້ອນການກະ ທຳ ທີ່ຜິດພາດ.

- ຖ້າບໍລິສັດຂອງທ່ານມີແຜນ 401k ທີ່ ເໝາະ ສົມກັບຄວາມຕ້ອງການດ້ານການລົງທືນຂອງທ່ານ, ມັນເປັນເລື່ອງບ້າທີ່ບໍ່ໄດ້ໃຊ້ປະໂຫຍດຈາກໂຄງການນັ້ນ. ມັນຈະໃຫ້ຜົນຕອບແທນ 100% ໃນການລົງທືນຂອງທ່ານ. ທະນາຄານຈະບໍ່ຈ່າຍເງິນໃຫ້ທ່ານ 1 ລ້ານດົງຕໍ່ທຸກໆລ້ານດົງທີ່ລົງທືນ.

- ມັນເປັນສິ່ງສໍາຄັນທີ່ຈະຮູ້ວ່າຕະຫຼາດແມ່ນຢູ່ໃນອັດຕາເງິນເຟີ້ຫຼືບໍ່. ໄລຍະເວລາຂອງອັດຕາເງິນເຟີ້ແມ່ນດີ ສຳ ລັບການລົງທືນໃນອະສັງຫາລິມະສັບແລະ ຄຳ, ແຕ່ເມື່ອບໍ່ມີສະພາບເງິນເຟີ້, ການລົງທືນໃນຫຸ້ນກໍ່ຈະດີກວ່າ. ໄລຍະເວລາຂອງອັດຕາເງິນເຟີ້ແມ່ນມີລັກສະນະໂດຍລາຄາທີ່ສູງ (ເຊັ່ນ: ລາຄານ້ ຳ ມັນແອັດຊັງ), ເງິນໂດລາອ່ອນຄ່າແລະ ຄຳ ທີ່ເພີ່ມຂຶ້ນ. ໃນຊ່ວງເວລານີ້ຕະຫຼາດອະສັງຫາລິມະສັບໄດ້ເຮັດດີກ່ວາຕະຫຼາດຫຸ້ນ. ໄລຍະເວລາທີ່ບໍ່ແມ່ນອັດຕາເງິນເຟີ້ແມ່ນມີລັກສະນະໂດຍອັດຕາດອກເບ້ຍທີ່ຫຼຸດລົງ, ແລະເງິນໂດລາແລະຕະຫຼາດຫຸ້ນແຂງຄ່າ. ໃນຊ່ວງເວລານີ້ຕະຫຼາດຫຸ້ນໄດ້ດີກວ່າຕະຫຼາດອະສັງຫາລິມະສັບແລະ ຄຳ.

ຄຳ ເຕືອນ

- ມີຄວາມອົດທົນກ່ອນທີ່ທ່ານຈະໄດ້ຮັບຜົນຕອບແທນໃຫຍ່ໃນການລົງທືນຂອງທ່ານ. ການລົງທືນຂະ ໜາດ ນ້ອຍທີ່ມີຄວາມສ່ຽງຕ່ ຳ ຕ້ອງໃຊ້ເວລາກັບຄືນມາ.

- ເຖິງແມ່ນວ່າການລົງທືນທີ່ປອດໄພທີ່ສຸດກໍ່ມີຄວາມສ່ຽງ. ຢ່າລົງທືນຫລາຍກ່ວາທີ່ທ່ານສາມາດສູນເສຍ.